来源:莫尼塔宏观研究

一、主题评论:美联储不断缩减QE规模有何影响?

本周海外市场重点事件包括:

1、美联储缩减QE规模

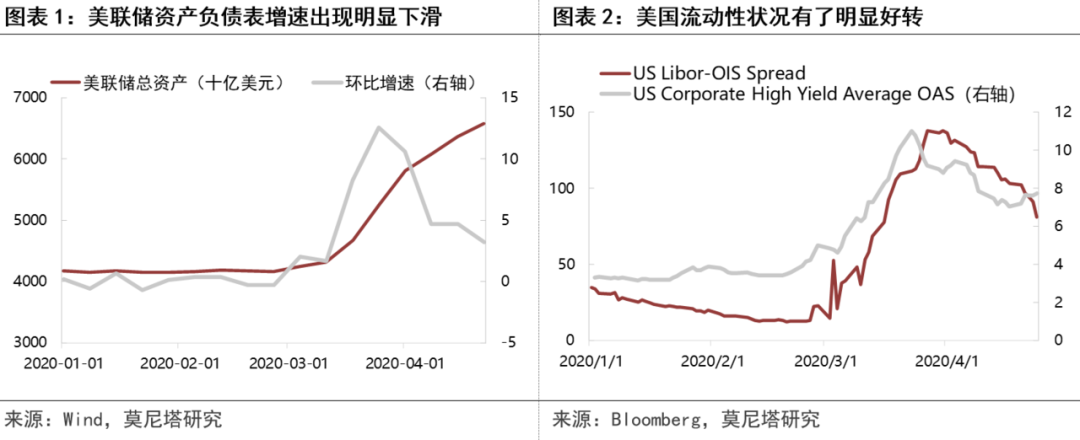

近期美联储在不断的缩减QE规模,3月中旬美联储QE的规模为750亿美元/天,4月2日下降到600亿美元/天,4月6日下降到500亿美元/天,上周下降到300亿美元/天,本周又下降到了150亿美元/天(图表1)。对于美联储不断缩减QE规模,我们点评如下:

(1)缩减QE说明市场流动性已经明显转好。近期美国金融市场的流动性状况有了明显转好,比如Libor-OIS利差和高收益债利差均出现了明显的回调(图表2)。由于本次QE的主要目的是为了应对流动性紧张,因此在流动性转好的情况下,便开始了削减QE规模。当然最近由于油价的下跌,流动性似乎又开始有一些转紧的迹象,美联储此时缩减QE也是为了留足后续的宽松空间。

(2)但美联储的其他政策仍在加码。尽管流动性有一定转好,但美国市场的尾部风险和次生风险仍然比较大,比如企业债的违约风险、居民部门资产负债表恶化的风险。QE的资金是给到一级交易商的,很难传导到企业部门和居民部门,因此QE对于这些尾部风险基本上没有太大的作用;反而是SMCCF、CPFF、PPPLF等这些政策对尾部风险的作用更大,这些真正有用的政策还是在扩大规模的,比如4月9日所公布的新一轮2.3万亿美元的刺激计划。因此,尽管QE规模大幅度缩小,但并不能说美联储的政策方向就此转变了,美联储的政策仍然是很宽松的,只是宽松的重点发生了转变,由金融市场转移到了实体部门(详见:《美联储的政策重点正在发生转变》)。

(3)对金融市场的影响。美联储削减QE后,只是一级交易商得到的资金变少了,可能对银行股有一定的不利作用,但就整体市场而言,流动性并不会受到特别大的影响(详见:《美元流动性去了哪里?--兼评美联储近期的政策操作》)。同时,在3月份美联储扩大QE的时候,市场并没有对QE有正向的反应,也说明了QE并不是影响市场的主要因素。因此,预计美联储削减QE对金融市场的影响不会很大,更重要的变量还是经济数据、疫情新增人数、油价等。

2、美国公布4月份经济数据

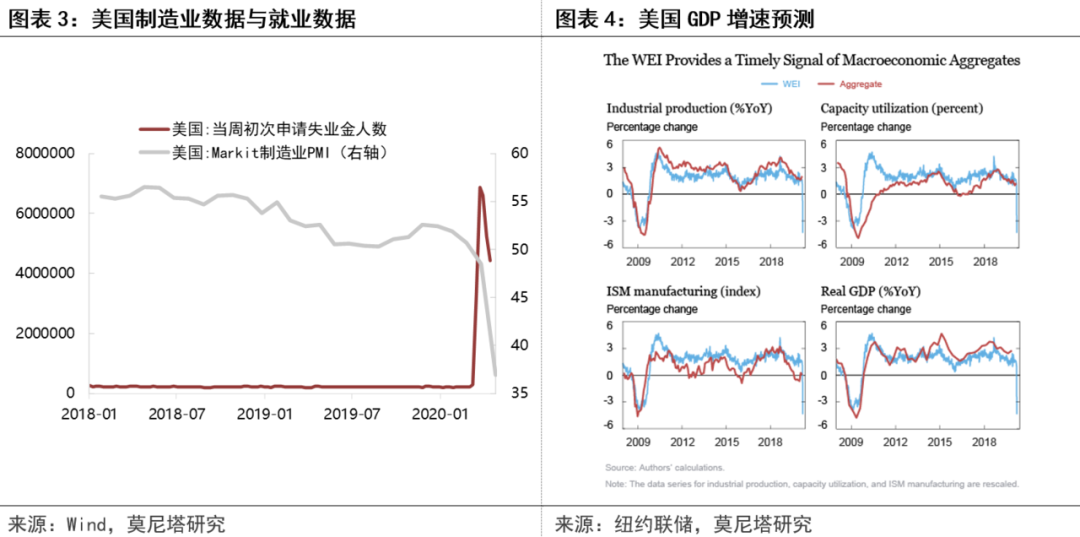

这周美国公布了一些经济数据,包括:4月Markit制造业PMI初值为36.9,前值48.5,预期值38;4月Markit服务业PMI初值为27,前值39.8,预期值31.5;当周初次申请失业金人数为442.7万人,前值523.7万人,预期值420万人(图表3)。针对这周的经济数据,我们点评如下:

(1)制造业PMI开始反应疫情的影响。美国3月Markit制造业PMI数据为48.5,ISM制造业PMI为49.1,表明3月份美国的制造业并没有受到太大的影响。但是美国疫情最为严重的纽约,是从3月22号才开始的封城,因此4月份的制造业数据出现了大幅的下滑。

(2)美联储的就业政策开始发挥作用。美联储4月1日降低补充杠杆比例规则,以及4月9日公布的薪资保护计划流动性便利和主街贷款计划,这几项政策都是直接针对居民部门就业的。从近期公布的数据来看,美联储的政策已经展现出来了一定的效果,预计后续初请失业金人数会继续下降,但是绝对数值仍会保持在一个比较高的位置。

(3)一季度美国经济并不会特别差,但二季度可能出现大幅下滑。美国1月份和2月份的经济数据表现尚可,3月份服务业大幅下滑、制造业小幅下滑,这说明一季度美国的经济数据并不会表现特别差,我们预计GDP增速大致为-2%左右。疫情对美国经济的影响在4月份才开始大规模爆发出来,近期特朗普宣布了复工计划“Opening Up America Again”,但该计划并没有明确复工的具体量化指标,并且具体的日期由各州自己决定,目前疫情最严重的纽约州计划解除严格隔离的时间是5月15日。参照国内复工复产的进度,需求完全恢复至少需要2个月的时间,也就是要到7月份。因此,在整个二季度,美国经济都会处于表现不佳的状态,纽约联储利用Weekly Economic Index预计美国二季度GDP增速可能在-6%以上,是1929年大萧条以来的最大同比降幅(图表4)。

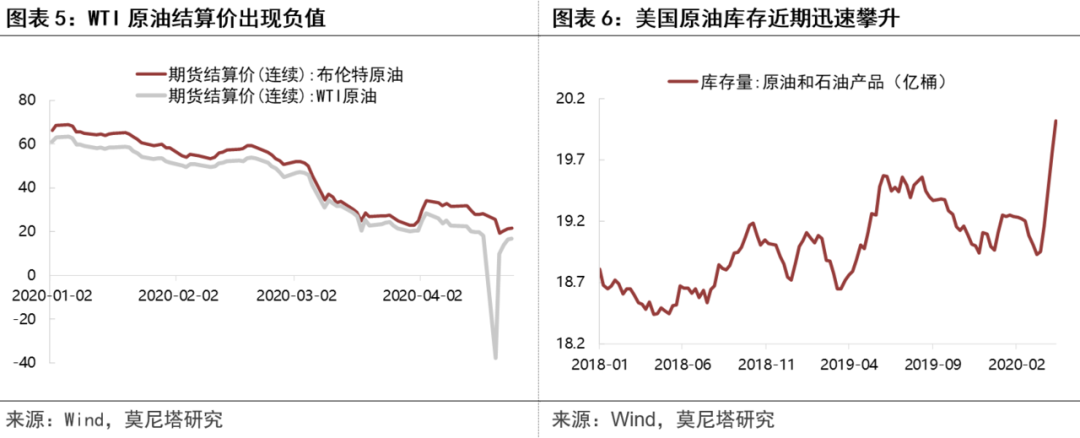

3、原油价格出现大幅下跌

4月20日,美国WTI原油5月合约价格因为交割因素,跌至-37美元/桶的历史低位,甚至引发了部分头寸的爆仓现象(图表5)。油价的暴跌存在一定的技术性因素,但更重要的还是在于供需的原因,目前全球原油的需求明显下滑,供给却还在上升,导致库存偏高,存储空间出现了不足(图表6)。这种现象目前仍在发生,因此对于5月19日到期的6月期货合约,有可能出现类似的情况。受此影响,市场再度关注美国页岩油企业破产和相关高收益债违约的问题,但是考虑到相关的政策措施有可能出台,比如减产或者补贴,政策上的兜底会对尾部风险起到一定的积极作用,因此,我们预计最后真正破产或者违约的规模并不会很大。

三、大类资产走势回顾

1

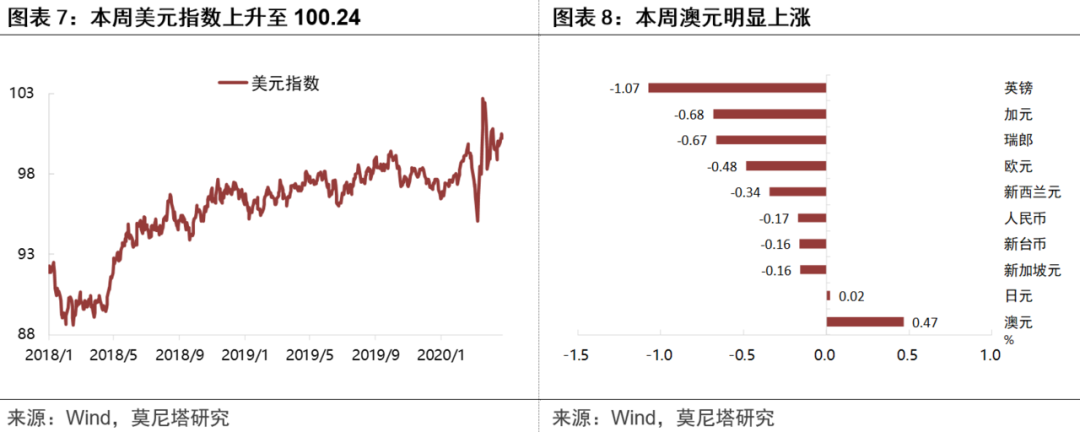

汇率:美元指数上升至100.24

本周美元指数99.72上升至100.24(图表7)。全球其他主要货币中,澳元上涨0.47%,日元上涨0.02%;其他货币均出现下跌,英镑下跌1.07%、欧元下跌0.48%、人民币下跌0.17%(图表8)。

2

商品:原油价格大幅下跌

本周原油价格出现大幅下跌,布伦特原油价格下跌13.59%,至32.12美元/桶;WTI原油价格下跌32.32%,至16.94美元/桶(图表9),主要是受到WTI5月原油期货合约大幅降低至负值的影响。本周黄金价格上涨1.66%,铜价小幅下跌0.06%(图表10)。

3

股债:全球股市普遍回调

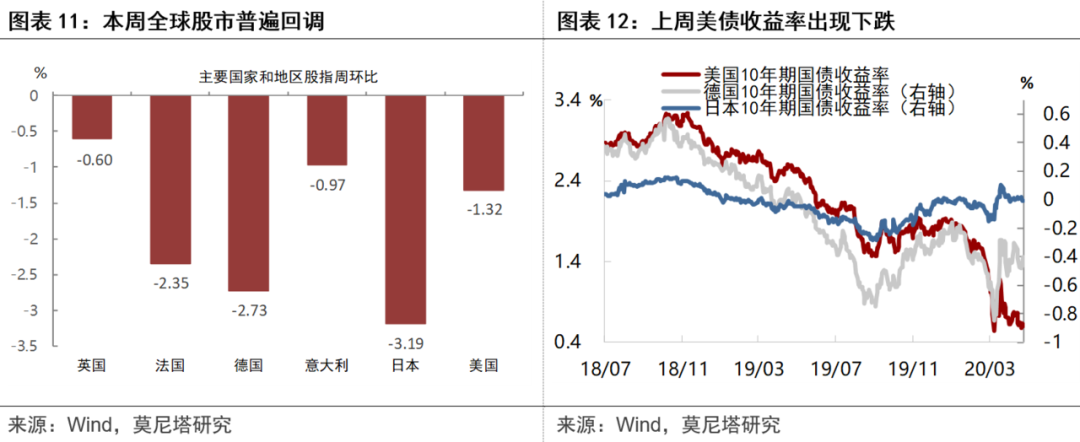

本周全球股市普遍回调,主要受到原油价格大幅下跌、以及全球4月制造业数据明显下滑的影响(图表11)。上周10年期美债收益率下跌至0.60%,截至4月23日,10年期美德利差下降11BP至1.01%,10年期美日利差下降2.1BP至0.616%(图表12)。

三、海外央行观点追踪

1

美联储主要官员表态追踪

(1)美联储主席鲍威尔:美联储致力于通过向公众和国会提供有关我们在这一困难时期支持经济的行动的详细信息,来实现透明度和责任制。

2

其他央行主要官员表态追踪

(1)澳联储主席Philip Lowe:生产活动限制和不确定性的结果是,在2020年上半年,我们可能会经历自上世纪30年代以来最严重的国民内产出和收入萎缩。

(2)英国央行行长贝利:由于英国仍处于疫情之中,不要过早地重启英国经济。如果我们解除禁令,然后又恢复封锁,我认为这会严重损害人们的信心。如果我们开局不利,我认为,这可能会产生相当不好的影响。

(3)法国央行行长Villeroy:通胀疲软,“未来几年”将继续疲软。这有利于引导欧洲央行维持低利率并在更长时间内保持充裕的流动性,这将有利于融资复苏。

四、海外市场结构观点追踪

1、高盛:二季度标普500企业盈利将暴跌123%。预计,到2020年,标普500企业的现金流通量将降至1.8万亿美元,跌幅达到33%或8500亿美元。投资增长(即资本支出、研发和现金并购)将下降26%至1万亿美元,占标普500企业现金总支出的56%。回购和股息合计将下降39%至7700亿美元,占总支出的44%。

2、摩根士丹利:WTI原油期货史无前例地跌破零水平,是因为缺乏有能力在俄克拉荷马州库欣地区存储石油的市场参与者。5月交割的WTI原油期货合约将在周二交易结束后到期,合约持有人可能被迫于5月份在俄克拉荷马州库欣储油中心接受实物交割。

3、美国银行:当前的熊市反弹与2008年的情况最为相似,并暗示标普500指数上行空间有限,之后将掉头向下,跌至新低。

4、花旗:在新加坡扩大并收紧部分疫情封锁措施后,该国今年将经历更严重的衰退。花旗经济学家周二将其对新加坡今年经济增长的预期从此前的-6%进一步下调至-8.5%,此前新加坡宣布将代号为“断路器”的抗疫举措延长到6月1日,以减少社区传播病例。‘断路器’将导致新加坡经济的近25-30%陷入停滞,每延长一个月,2020年GDP就会进一步减少2%至2.5%。

5、世界银行:预计今年全球汇款将锐减20%,因为新冠疫情将导致经济衰退,并加剧贫困和发展中国家人口的困境。海外务工人员向中低收入国家汇入的资金规模可能下降20%至4,450亿美元,是1980年有纪录以来最大幅度的下降。2009年金融危机期间下降幅度为5%。

6、惠誉:2020年全球GDP将下降3.9%,全球收入水平同比减少2.8万亿美元,与疫情前的预测相比损失4.5万亿美元。预测的GDP下降幅度是4月2日报告预测的两倍。

7、意大利联合信贷银行:将为第一季度增加9亿欧元(合9.77亿美元)的贷款损失拨备,以更好应对疫情所带来的经济影响。对于欧元区,意大利联合信贷银行预计GDP将下降13%,然后在2021年实现10%的复苏,这是一个比国际货币基金组织更为保守的假设。

8、摩根大通:尽管WTI近月合约一度暴跌至每桶-37美元的水平,但是按照典型的衰退期标准衡量,其他资产类别的价格走势总体依然“淡定”。从系统性角度看,本周油价的暴跌并不是太过令人震惊,每桶20美元的布伦特油价或者不时变成负值的WTI价格会让全球投资者产生多大的担忧?我们认为答案很简单:会比以往小得多。