新年第一天,重温“周期天王”周金涛:人生只有三次财富机会,2019年会出现一次

中国基金报

大家好,今天是元旦,2019年的第一天。

2018年总算过去了,这一年是财富缩水的一年,我们经历了A股暴跌,P2P暴雷、股票质押、人民币下跌、贸易摩擦等等让投资者扎心的事情。

无论是普通小散的股票资产,大股东的赫赫身家,还是资本大佬们的勃勃野心,都在这一年,事如春梦了无痕。

但是,在一个人的眼里,这一切却是早已注定的“宿命和轮回”。他就是两年前已经去世的原首席经济学家周金涛。

周金涛当年有一句名言叫“人生发财靠康波”,意思是,每个人的财富积累,一定不要以为是你多有本事,财富积累完全来源于经济周期运动的时间给你的机会。

这个时代,如果想赚点小钱,勤奋努力大概率能做到衣食无忧,但是想赚大钱走上人生巅峰,更多的还是得靠趋势。

周金涛老师曾经在2007年因为成功预测了次贷危机,即所谓的康波衰退而声名鹊起。而在2016年就已经预测到了2018年的熊市,市场预言逐渐得到印证,还有一些预言有待印证。其中最重要的一个预言就是:

2018年的全球股市

2018年,A股呈现阶梯下跌走势,上证指数累计下跌24.59%,深证成指下跌34.42%,均创下历史第二大跌幅。

个股方面,2018年仅295只个股股价实现上涨,占比8.27%,倘若剔除2018年上市的新股,2018年实现上涨的个数数量将降至220只,占比为6.35%。

中小板指累计下跌37.75%位居首位,累计下跌19.83%,跌幅相对较小。

2018年,A股总市值缩水了13.76万亿元,其中沪市减少6.67万亿元,深市减少7.09万亿元。

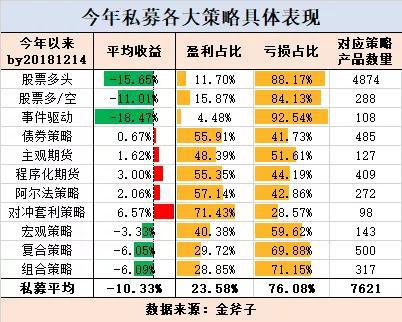

就连追求绝对收益的私募基金,也难以摆脱“看天吃饭”的命运。苦熬的这一年,到现在来看看,今年损失非常惨重。

金斧子数据显示,截至12月中旬,纳入统计的288只股票多空产品,其平均亏损达到11.01%;317只组合基金的平均亏损为6.09%,500只复合策略基金的平均亏损为6.05%,143只宏观策略基金的平均亏损为3.33%。

而据华尔街见闻统计,全球股市在过去这一年间市值暴跌了将近12万亿美元。如此大的市值缩水幅度是金融危机以来的最大规模,也是历史上的第二大记录。如果从2018年1月的最高点计算,全球股市的市值损失更加惊人,达到20万亿美元。

美股方面,2018全年,标普累跌6.24%,道指累跌5.63%,纳指累跌3.88%,均创2008年以来最大的年度百分比跌幅。

欧洲股市方面,欧洲STOXX 600指数全年累计下跌约13%,是2008年雷曼兄弟破产以来表现最差的一年。欧元区股市则创下2011年以来最大年度跌幅。

法国CAC40指数全年累计下跌10.95%。英国富时100指数全年累计跌12.5%,为2008年以来最大年度跌幅。

2019年,可能是你最大的机会

眼下,踏入2019年第一天,我们来重温当年周金涛最经典的演讲。关于2019,“周期天王”周金涛生前的那个著名预言如下:

在原中信建投首席经济学家周金涛看来,财富积累完全来源于经济周期运动的时间给你的机会。投资者所能做的,就是把握周期运动的趋势和拐点,顺势而为。2018-2019年是康波周期的黑色之年,60年当中的最差阶段,2019年应该抓住机会,低点买进。

周金涛在2016年3月的演讲“人生就是一场康波”,基金君整理了部分观点,给大家在2019年的投资道路上一些参考。

1、60年的经济周期:人生有三次财富机会

我们每个人的财富积累,一定不要以为是你多有本事,财富积累完全来源于经济周期运动的时间给你的机会。

比如过去的十年,中国暴富的典型是煤老板,肯定大家在心里认为煤老板肯定是不如我有本事。为什么他成为煤老板,原因就是在于天时给的机会。按照康德拉季耶夫理论来看这是大宗商品的牛市,就给煤老板人生发财的机会。

一个人的一生中所能够获得的机会,理论上来讲只有三次,如果每一个机会都没抓到,你肯定一生的财富就没有了。如果抓住其中一个机会,你就能够至少是个中产阶级。

我们人生的财富轨迹是有迹可循的。人生的财富轨迹就是康德拉季耶夫周期。

在世界经济周期运动中最长的周期是康德拉季耶夫周期,它一个循环是60年一次。大家知道60年就是一个人的自然寿命是60年,中国讲60甲子,循环一次就是一个康德拉季耶夫周期。它分为回升、繁荣、衰退、萧条。

2、40岁以上的人,第二次机会在2019年

以我的长期研究来看的话,你的人生的机会基本上由康波的运动给予的。

十年前你在中信建投证券找了一份工作不是太重要,大家十年前在中信建投证券旁边买一套房子真的很重要,因为中信建投在北京朝阳门,现在房子涨十倍,大家挣十年也挣不到。人生的财富不是靠工资,而是靠你对于资产价格的投资。

你对资产价格的投资是时间规律呢?一定是低点买进才有意义,这个时候买进房子这些没有什么意义。在一个人60岁的人生中,其中30年参与经济生活,30年中康波给予你的财富机会只有三次,不以你的主观意志为转移。

40岁以上的人,人生第一次机会在2008年,如果那时候买股票、房子,你的人生是很成功的。2008年之前的上一次人生机会1999年,40岁的人抓住那次机会的人不多,所以2008年是第一次机会。

第二次机会在2019年,最后一次在30年附近,能够抓住一次你就能够成为中产阶级,这就是人生发财靠康波的道理。

巴菲特没什么,为什么能够投资成功,原因就在于他出生在第五次康波周期的回升阶段,所以他能成功,如果现在一样不会成功,这个就是有宿命决定的。

为什么那个年代的美国会出现比尔盖茨,因为技术在那个年代展开的,现在中国出不了比尔盖茨,你的人生机会由康波的运动决定的,有人觉得自己很牛,很大的本事,赚很大的钱,事实上每个人都是在命之中运行。这就是我研究完经济周期以后我非常相信的一点,人的生命都是宿命的。

最简单的就是1985年之后出生的人,现在30岁以下的人,注定你的人生机会第一次只能在2019年出现,35岁之前出现,所以现在25岁到30岁的人,未来的5年,只能依靠好好工作。因为买房什么都不行,这是由你的人生的财富的命运所决定的,这个是没有办法的。

我的意思是说,我们在做人生财富规划的时候,一定知道每个人都是在社会的大系统中运行,社会大系统给你时间机会,你就有时间机会。这个大系统没给你机会,你在这方面再努力也是没有用的。

去年(注2015年)我辞职后只做首席经济学家,原因就是在于我觉得未来的四年,做事情的困难性比过去六年大。而且在萧条即将来临之前,一个社会必将出现分裂倾向,理论中可以看到的,所以政治上出现一些倾向也是正常的。

这种情况下,你的人生只有两个选择:一个选择像我一样当个虚职,每天忽悠忽悠,心情好出来忽悠,心情不好在家里待着,这是一种选择;另外一种选择未来一定是英雄辈出的时代,你可以成为先德或者先烈,这是可以选择的另外一个人生道路,在未来也是可以选择的。

我觉得未来四年确实是社会将发生很大的变化的时候,特别对于1985年之后的生人,确实你的人生的最大机遇即将到来。这是我对未来的看法。

3、消灭中产阶级财富的两个方法

2015年之后,全球应该进入的康波的萧条阶段,在康波的萧条来临之前,会发生哪个现象?这个现象相信大家都已经看到了,我们觉得手中有很多流动性,大家这个流动性过去6年还通过炒股票赚到钱,大家2015年开始不赚钱。

怎么办?我需要为我手中的钱保值,所以,大家想了一个办法就是买进一线城市核心区域的房地产。第二个办法搞点新兴产业,很多人投了很多新三板。从我的本心出发,这两个办法都是消灭中产阶级财富的方法。

我自己投资的纪律是2014年之后第一不买房,现在是中国房地产周期反弹阶段,就是只有一小撮涨,所以大家看到的一定是熊市中的反弹。怎么办?卖,不应该买,炒股票的人全都理解的一个最简单的道理。所以现在应该是房地产的兑现阶段。

第二个大家追逐的新兴产业,因为我是研究长波理论的,我看的很清楚,实际上所谓的互联网+,就是本次康波的技术创新,信息技术的最后成熟阶段。

大家知道,信息技术爆发期在80年代,90年代在美国主导国的展开期。当技术从主导国传导到中国,中国是本轮康波中的追赶人,传导到中国扩散到生活的每一个角落,那么你们想这个技术还有什么前途可言?

一个技术当它在追赶国的渗透到达了无孔不入的时候,一定到达了它生命周期的最后阶段,这个技术后面就是一个成熟并衰落的趋势。

所以,我跟朋友说,2016年和2017年是新三板的兑现阶段,能不能兑现要看你的命运了,这个东西不是我能够左右的。大家不要认为一定要兑现。

当大家看到这两个现象的时候,意味着康波要进入萧条期,你突然会发现,在经历一次滞胀之后,2016年到2017年是一次滞胀,一次滞胀发现你手中持有的流动性差的资产可能就没人要了。

在这个阶段之后,将进入货币消灭机制,就是这些资产的价格将下跌,这个就是康波理论告诉我们的。

每一次的康波的萧条都是一次滞胀展开,滞胀之后就是消灭通胀的阶段。所以,未来可能大家突然会觉得,手中的流动性资产不够或者没有。这也是让大家赶紧发债的原因,你可以有现金流用,甚至以现在低的价格买进资产。到2025年,都是第五次康波萧条阶段。

第四次康波的萧条在一九七几年,第三次是一九二几年,就是美国的大萧条,康波理论描述了一套世界经济的长期的运转。

4、2019年房价会是一个低点

房地产周期20年轮回一次,一个人当中可以碰到两次房地产周期。为什么呢?人的一生作为群体来讲会两次买房,第一次是结婚的时候,平均27岁,第二次是二次置业,改善性需求是42岁左右。一个人的消费高峰,最高峰出现在46岁的时候,46岁之后这个人的消费就往下走,你的消费逐渐由房子这些变成医疗养老。

房子一生中大致消费两次,大概20年一次。房地产周期是20年轮回一次。中国本轮房地产周期1999年开启,按照房地产周期规律分为三波,第一波2000到2007年,2009年之后又涨一波,2013年、2014年一波,三波上去,全国房地产周期的高点判断是在2014年,这个是中国房地产周期的高点,后面价格下来。

但是,到2015年的时候大家突然发现,房子又好卖了,2016年一线城市核心区域房地产暴涨,但这不是房地产重新开始,而是波浪。三四线城市的房子能涨才是牛市,垃圾股不涨,一小撮股票涨不是牛市,这是房地产周期的波浪反弹。

所以,2017年上半年附近,中国的这次反弹会结束。如果你拥有一下城市的核心区域的房地产,并且不是自住房,我认为应该在未来的一年之内卖掉,这就是我对于大家的建议。

卖掉房子之后,你发现可以买到好多很便宜的资产,性价比已经发生变化,这就是房地产周期。不要以为房地产卖出去买不回来,这个世界上没有只涨不跌的东西。2019年房价会是一个低点,2017年、2018年房价是要回落的。一个房地产周期的循环就是这样,20年的循环,15年上升,5年下降,美国也是一样。

2007年美国房子开始跌,跌到2011年附近触底反弹。大家到美国买房有点不一样,我的研究主要就是全球大类资产配置,美国欧洲都研究,中国在世界的东半球,美国在西半球,东西半球的房地产周期起点差十点。

中国房地产的起点是2000年,美国是2010年,2010年之后美国出现房子的牛市,2017年是第一波的高点,如果到美国买房,也可以再等等,现在也是第一波高点。大家现在买也不会被套,因为上升期没有结束。

作为广义大众来讲,不管你的知识怎么样,你跟大妈没有区别。意思是说,这种东西跟智商没关系,这个就是你的人生的机遇就是看你能不能把握。

5、2019年出现最终低点

那个低点可能远比大家想象的低

到了2017年中期,大家就可以知道我的判断对与不对。我曾经在2007年的时候判断2008年将发生康德拉季耶夫周期衰退一次冲击,就是大家看到的次贷危机。

2014年10月份,我发表报告认为,2015年二季度发生二次冲击,二季度之后股市暴跌,人民币贬值,这些都是有规律可寻的,资产价格的运动绝不属于规律,这个都是大家可以看到的。

2017年中期,三季度之后,我们将看到中国和美国的资产价格全线回落,2019年出现最终低点。那个低点可能远比大家想象的低。这就是现在可以告诉大家的康波理论。

一个康波的运动是技术创新推动的,本次康波1982年开始回升,大家知道1975年到1982年是上一次康波的萧条阶段。

如果了解世界经济史应该知道,全球滞胀,美国英国做供给侧改革。我看大家很兴高采烈的谈判供给侧改革问题,供给侧改革是全球进入萧条的标志,似乎没有必要兴高采烈的,实际上真的谈到供给侧改革,一定要进入萧条的。

繁华是1991年到1994年的美国信息技术泡沫,是康波繁荣的标志,当美国的泡沫破灭之后,后面经济又增长了七八年。

所以,2008年之前是世界经济的本次康波的黄金阶段,从2004年到2015年应该是本次康波的衰退期,衰退期能看到的就是,虽然经济增长不怎么样,但我们还能够从资产价格中获得很大的意义,这个大家能够感受到。比如我们的股市、债市,2009年以来,大的角度来看都是上升趋势,都是有利可图的,这是康波中的衰退阶段。

6、保值和流动性是未来五年最核心问题

未来五年是资产的下降期,这个时候大家尽量持有流动性好的资产,而不要持有流动性不好的资产。像高位的房子就是流动性不好的资产,还有一级市场的股权也是流动性不好的资产。

为什么提新三板,因为流动性很差,想卖很难卖。在未来的投资,大家一定注意,赚钱不重要,第一目标是保值,第二是流动性。这两个是未来五年大家在投资的时候我觉得一定要非常注意的一个,应该是一个最核心的问题。

这是用康德拉季耶夫理论进行人生规划。60年运动中,会套着三个房地产周期,20年波动一次,一个房地产周期套着两个固定资产投资周期,十年波动一次。一个固定资产投资周期套着三个库存周期。

所以,你的人生就是一次康波,三次房地产周期,九次固定资产投资周期和十八次库存周期,人的一生就是这样的过程。

有很多人发表与我不同的观点,周期要换面,有些人发这样的观点,实际上这些都是对我的观点的反驳,没关系,我们可以用未来的时间来看。

7、锻炼身体,2019年再回来

对于未来想提醒大家的一点,2018年到2019年是康波周期的平淡之年,60年当中的最差阶段,所以一定要控制2018、2019年的风险。在此之前做好充分的现金准备,现在可以发债,五年之后还有现金。

对于个人来讲,今年明年卖掉投资性房地产和新三板股权,买进黄金,休假两年,锻炼身体,2019年回来,这就是未来给大家做的人生规划。